기타소득 세율은 22%일까? 8.8%일까?

- 종합소득세

- 2022. 1. 29.

기타소득 세율이 22%라는 사람도 있고, 8.8%라는 사람도 있다.

도대체 뭐가 맞는지 알 수 없어 이 글을 읽게 됐다면 이번에 제대로 이해하고 넘어갈 수 있도록 정리해보자.

결론을 먼저 얘기하면 기타소득 세율은 22%인것도 맞고, 8.8%인것도 맞다.

프리랜서(사업소득자)의 세금신고와 사회보험

직장인이라면 회사에서 소득세를 원천징수하고 연말정산까지 진행해주기 때문에 타소득이 있는 등 예외적인 경우를 제외하고는 스스로 세금신고를 할 필요가 없다. 하지만 프리랜서는 세금신

greenrider.tistory.com

1. 기타소득?

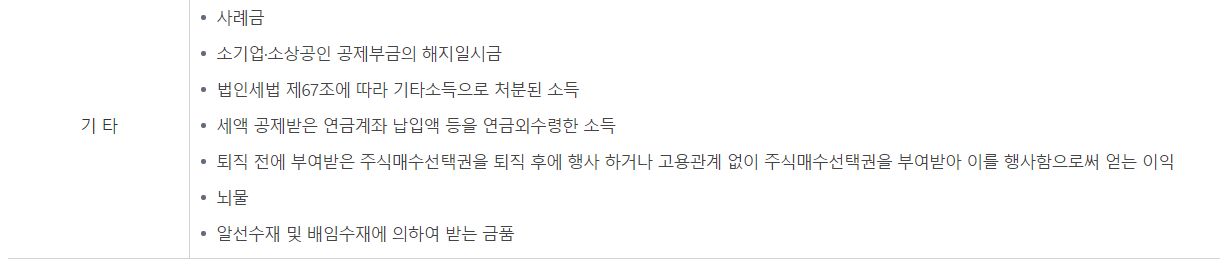

「금융소득, 사업소득, 근로소득, 연금소득, 양도소득, 퇴직소득」에 속하지 않는 소득을 말한다.

정확한 범주를 딱 찾을 수 없어 애매하다는 생각이 드는 소득들은 대부분 기타소득으로 과세한다.

그렇다고 위의 6가지 소득이 아니면 다 기타소득으로 과세하는 것은 아니고, 법에 기타소득으로 열거 된 소득만 기타소득을 과세한다. 즉, 기타소득은 열거주의에 의하여 과 세한다.

우리는 이중 인적용역에 대한 기타소득의 원천징수세율을 정리한다.

2. 기타소득 세율을 이해하기 위한 용어 정리

- 총수입금액 = 용역을 제공하고 받기로 한 금액

- 기타소득 필요경비 = 기타소득 수입금액에 대응하여 지출된 비용

- 기타소득금액 = 총수입금액 - 기타소득 필요경비

- 기타소득 원천징수세율 : 22% (지방세 포함)

- 기타소득 인적용역에 대한 법정필요경비율 : 60%

2021년 귀속 종합소득세율 (개정)

종합소득세율을 확인 할 때는 꼭 귀속연도를 확인해야 한다. 워낙 자주 개정되는 항목이기 때문에 무심결에 지난세율을 적용하게 될 수도 있기 때문이다. 2014년, 2017년, 2018년 개정에 이어 2021

greenrider.tistory.com

3. 기타소득 세율은?

기타소득 원천징수세율은 20%이다.

여기에 기타소득세의 10%만큼을 지방소득세로 내야하기 때문에 기타소득 세율을 22%라고 하는 것이다.

그렇다면 8.8%는 어디서 나온걸까?

기타소득으로 300만원을 받기로 한 경우 300만원에 세율을 곱해 내야할 세금을 계산하지 않는다.

기타소득 수입금액 * 22%300만원 * 22% = 66만원<-이건 틀린 계산이다.

기타소득 수입금액에서 기타소득 필요경비 60%를 뺀 나머지인 기타소득금액에 세율을 곱하여 내야 할 세금을 계산한다.

- (기타소득 수입금액 - 기타소득 필요경비) * 22%

- (300만원- 180만원) * 22% = 264,000

이 계산을 요약해서 계산하면 다음과 같다.

- 300만원 * 8.8% = 264,000원

결국 8.8%는 필요경비를 제하고 22%를 과세하는 것을 단순화해 계산하는 방식인 것이다.

원천징수영수증 발급 방법 (홈택스 개편 반영)

원천징수영수증은 5월에 종합소득세 확정정신고를 위하여 꼭 확인해야 하는 서류다. 종합소득세 신고를 위해 뿐만 아니라 금융기관으로부터 대출을 받거나 신용카드를 발급 받을 때에도 필요

greenrider.tistory.com

4. 기타소득 필요경비?

기타소득의 필요경비는 총수입금액에 대응하여 지출한 비용을 말한다.

기타소득 필요경비를 입증하기 어려운 경우에는 총수입금액에 일정률을 곱한 금액을 필요경비로 인정하는 법정필요경비제도를 두고 있다.

인적용역에 대한 법정필요경비율은 60%이다.

법정필요경비율 60%와 실제 필요경비 중 더 큰 금액을 공제하고 계산한다.

- Max[총수입금액 * 60%, 실제 필요경비]

'종합소득세' 카테고리의 다른 글

| 주택임대사업자 사업장현황신고 대상 확인 (0) | 2022.02.06 |

|---|---|

| 사업장 현황신고 정리 (0) | 2022.02.05 |

| 프리랜서(사업소득자)의 세금신고와 사회보험 (0) | 2021.12.31 |

| 2021년 귀속 종합소득세율 (개정) (0) | 2021.12.16 |

| 종합소득세 확정신고 대상자 (0) | 2018.05.11 |